Анонс данных CPI Канады: инфляция снизится в июне; Банк Канады рассматривает возможность дополнительного снижения ставок

- Ожидается, что в июне индекс потребительских цен в Канаде несколько снизится.

- Банк Канады подтвердил, что инфляция движется к целевому уровню.

- Канадский доллар остается в диапазоне 1,3600-1,3800 против доллара США.

Во вторник в Канаде будут опубликованы данные по инфляции: Статистическое управление Канады опубликует индекс потребительских цен (CPI) за июнь. Прогнозы предсказывают возобновление дезинфляционного давления как в общем, так и в базовом индексе CPI после майской заминки.

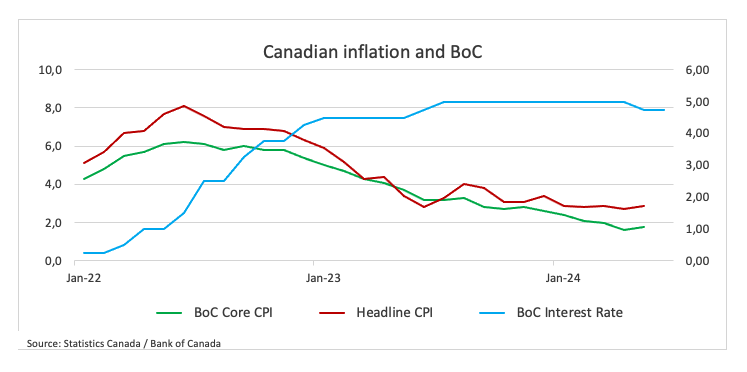

Помимо данных CPI, Банк Канады опубликует свой базовый индекс потребительских цен, который исключает волатильность таких компонентов, как продукты питания и энергия. В мае базовый индекс CPI Банка Канады показал рост на 0,6% в месяц и на 1,8% в годовом исчислении, в то время как основной показатель вырос на 2,9% за последние двенадцать месяцев и на 0,6% по сравнению с предыдущим месяцем.

За этими данными пристально следят рынки, так как они могут повлиять на курс канадского доллара (CAD) в краткосрочной перспективе и на оценку денежно-кредитной политики Банка Канады, особенно после того, как регулятор снизил учетную ставку на 25 б.п. до 4,75% в июне.

На валютном рынке канадский доллар продолжает двигаться в диапазоне 1,3600-1,3800 против своего американского коллеги, в то время как дно этого диапазона по-прежнему поддерживается ключевой 200-дневной SMA (1,3596).

Чего мы можем ожидать от инфляции в Канаде?

Аналитики ожидают, что в июне ценовое давление в Канаде немного ослабнет, хотя и останется выше целевого уровня банка. При этом потребительские цены должны повторить недавнюю динамику в США, где более низкие, чем ожидалось, данные CPI возродили ожидания скорого снижения процентной ставки Федеральной резервной системой (ФРС) США.

Если данные совпадут с этими прогнозами, инвесторы могут предположить, что Банк Канады может еще больше смягчить монетарную политику и пойти на очередное снижение процентной ставки на четверть пункта, доведя ее до 4,50% на июльском заседании.

Согласно протоколу июньского заседания, Банк Канады выразил обеспокоенность тем, что прогресс в снижении инфляции может затормозиться, и добавил, что чиновники рассматривали преимущества отсрочки снижения процентных ставок еще на месяц, прежде чем принять окончательное решение о смягчении монетарной политики 5 июня.

Возвращаясь к инфляции, в заявлении Банка Канады после снижения процентной ставки в июне говорилось: "Учитывая продолжающиеся свидетельства ослабления базовой инфляции, Совет управляющих решил, что денежно-кредитная политика больше не должна быть столь ограничительной, и снизил процентную ставку на 25 базисных пунктов. Последние данные укрепили нашу уверенность в том, что инфляция продолжит двигаться к целевому уровню 2%. Тем не менее, риски для перспектив инфляции сохраняются. Совет управляющих внимательно следит за динамикой базовой инфляции и уделяет особое внимание балансу между спросом и предложением в экономике, инфляционным ожиданиям, росту заработной платы и корпоративному ценообразованию".

Аналитики TD Securities пишут: "Рынки на 70% настроены на снижение ставки, и мы ожидаем, что отчет CPI... укрепит аргументы в пользу смягчения, если основной/базовый индекс CPI снизятся на 0,20/0,15пп (г/г)...".

Когда выйдут данные по CPI Канады и как они могут повлиять на USD/CAD?

Во вторник в 15:30 мск. Канада опубликует индекс потребительских цен (CPI) за июнь. Реакция канадского доллара будет в значительной степени зависеть от изменений в ожиданиях отнсительно монетарной политики Банка Канады. Однако, без учета каких-либо существенных сюрпризов в ту или иную сторону, ожидается, что Банк Канады сохранит текущий осторожный настрой, аналогичный подходу других центральных банков, таких как Федеральная резервная система (ФРС) США.

USD/CAD начал этот торговый год с сильного бычьего тренда, который в итоге вылился в годовые максимумы к северу от отметки 1,3800 в апреле. Однако первоначальный восходящий тренд постепенно исчерпал себя. что побудило пару начать фазу консолидации между 1,3600 и 1,3800.

По словам Пабло Пиовано, старшего аналитика FXStreet, существует высокая вероятность того, что USD/CAD продолжит торги в боковике, поскольку участники рынка по-прежнему сосредоточены на дивергенции политики ФРС и Банка Канады как почти единственным драйвером ценовой динамики. "Граница диапазона, похоже, пока поддерживается 200-дневной простой скользящей средней (SMA) на уровне 1.3596. Сопротивление отмеено на 1.3791 (максимум июня от 11 июня) и 1.3846 (максимум 2024 года от 16 апреля). С другой стороны, если USD/CAD опустится ниже 200-дневной SMA, он может столкнуться с дополнительными потерями, потенциально опустившись к минимуму 31 января 1,3358. После этого заметных уровней поддержки не будет вплоть до 1,3177, основания, зафиксированного 27 декабря 2023 года".

Пабло подчеркивает, что для значительного повышения волатильности канадского доллара потребуются неожиданные данные по инфляции. Индекс CPI ниже ожиданий может укрепить аргументы в пользу очередного снижения процентной ставки Банком Канады на предстоящем заседании, тем самым повысив курс USD/CAD. Более высокие, чем ожидалось, показатели инфляции усилят давление на Банк Канады в плане сохранения ставок на всоком уровне в течение более длительного периода, что может создать затяжные проблемы для канадцев, имеющих дело с более высокими процентными ставками.

Экономический индикатор

Индекс потребительских цен (г/г)

Индекс потребительских цен (CPI), публикуемый Бюро статистики, отражает оценку ценовой динамики, полученную в результате сравнения розничных цен соответствующей корзины товаров и услуг. Инфляция снижает покупательную способность CAD. Банк Канады нацелен на достижение диапазона инфляции (1%-3%). В целом высокое значение показателя является предвестником повышения ставки и позитивным (или бычьим) фактором для CAD.

Узнать большеПоследние данные: вт июн. 25, 2024 15:30

Частота: Ежемесячно

Фактическое значение: 2.9%

Консенсус-прогноз: 2.6%

Предыдущее значение: 2.7%

Источник: Statistics Canada

Почему это важно для трейдеров

© 2000-2024. Все права защищены.

Сайт находится под управлением Teletrade D.J. Limited 20599 IBC 2012 (First Floor, First St. Vincent Bank Ltd Building, James Street, Kingstown, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Участие TeleTrade в саморегулируемых организациях. ГК TeleTrade уделяет особое внимание развитию регулирования финансовых рынков.

Мы заинтересованы в качественной законодательной базе, обеспечивающей максимально комфортные условия для всех участников рынка Форекс, работающих в нашей стране.

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Уведомление о рисках: Торговля на финансовых рынках (в частности торговля с использованием маржинальных инструментов) открывает широкие возможности, и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль, но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует всесторонне рассмотреть вопрос о приемлемости проведения подобных операций с точки зрения имеющихся финансовых ресурсов и уровня знаний.

Политика конфиденциальности

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.com.ua. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам использования материалов сайта обращайтесь в PR-отдел.