Предварительный отчет о занятости в Канаде: уровень безработицы должен отразить рост

- Уровень безработицы в Канаде, как ожидается, продолжит расти в июле.

- Дальнейшее охлаждение рынка труда может сыграть в пользу дополнительного снижения ставок.

- В августе канадский доллар остается устойчивым по отношению к американскому аналогу.

На 9 августа запланирован релиз отчета Статистического управления Канады по исследованию рабочей силы. Участники рынка ожидают, что отчет представит смешанные результаты, что может оказать дальнейшую поддержку продолжающемуся циклу смягчения экономики Банком Канады (BoC).

В июле Банк Канады снизил учетную ставку еще на 25 б.п. до 4,50% после снижения процентной ставки на четверть пункта на заседании в июне. На последнем заседании центральный банк оставил открытой дверь для дальнейшего снижения ставки, если инфляция продолжит двигаться к целевому уровню, а потребительские цены, по его прогнозам, будут колебаться около отметки 2,0% во второй половине 2025 года.

Что касается внутреннего рынка труда, то в июне Банк Канады сообщил, что, несмотря на значительное охлаждение, темпы роста заработной платы по-прежнему высоки по сравнению с темпами роста производительности труда.

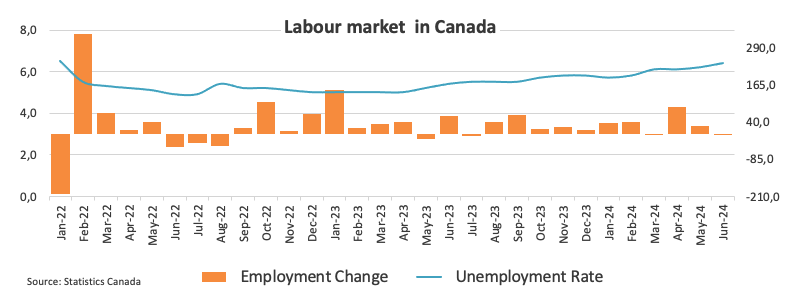

Статистическое управление Канады сообщило, что занятость в июне сократилась на 1,4 тыс. рабочих мест, прекратив рост в течение двух месяцев подряд, а ставка безработицы выросла третий месяц подряд до 6,4%.

Еще один ключевой экономический индикатор: Центральный банк теперь ожидает, что валовой внутренний продукт (ВВП) Канады вырастет на 1,2% в 2024 году (с 1,5%), при этом он ожидает, что ВВП вырастет на 1,7% в 1 квартале, на 1,5% во 2 квартале и на 2,8% в 3 квартале в годовом исчислении.

Что мы можем ожидать от следующих данных по ставке безработицы в Канаде?

Внимание по-прежнему приковано к предстоящему отчету по рынку труда Канады, особенно к данным по инфляции заработной платы, которые могут повлиять на решение банка о продолжении снижения процентных ставок.

Участники рынка прогнозируют небольшое повышение ставки по безработице в Канаде до 6,5% в июле по сравнению с 6,4% в июне. Кроме того, инвесторы прогнозируют, что в этом же месяце экономика страны прибавит почти 27 тысяч рабочих мест, что перечеркнет июньское сокращение на 1,4 тысячи. Стоит напомнить, что средняя почасовая заработная плата, являющаяся индикатором инфляции заработной платы, в июне выросла второй раз подряд, увеличившись на 5,2% против июньского роста на 4,8%.

Релиз протокола июльского заседания Банка Канады, опубликованного 7 августа, показал, что перед принятием решения о снижении ставок в прошлом месяце чиновники выразили опасения, что в 2025 и 2026 гг. потребительские расходы могут быть значительно слабее, чем ожидалось.

Как полагают аналитики TD Securities: "Мы ожидаем, что занятость в июле вырастет на 30 тыс. человек за счет отскока в секторе услуг, хотя этого будет недостаточно, чтобы удержать ставку UE от повышения на 0,1пп до 6,5%. Большее свободное пространство на рынке труда должно укрепить уверенность Банка Канады в том, что давление на инфляцию/зарплату продолжит ослабевать, однако рост заработной платы останется слишком высоким для Банка Канады даже при замедлении на 0,5пп до 5,1%".

Когда выйдет июльская статистика по безработице в Канаде и как она может повлиять на курс USD/CAD?

Ставка по безработице в Канаде за июль, сопровождаемая обзором рабочей силы, будет опубликована в пятницу в 15.30 мск.

Дальнейшее охлаждение рынка труда должно оставить дверь открытой для Банка Канады для снижения процентной ставки на следующем заседании, оказывая в то же время некоторое давление на продажу канадской валюты. Это благоприятствует некоторому развороту в сильном месячном откате пары USD/CAD.

Ралли в USD/CAD началось в середине июля, в результате чего пара достигла отметки 1,3950 впервые с октября 2022 года. Однако с тех пор канадскому доллару удалось частично отыграть потери, и он начал восстанавливать восходящий импульс, что привело к заметному отступлению USD/CAD к минимумам 1,3700 в начале этой недели - область, которая также соседствует с промежуточной 55-дневной SMA.

По мнению Пабло Пиовано, старшего аналитика FXStreet, в краткосрочной перспективе не следует исключать дальнейшего отката. Ожидается, что пара встретит предварительную поддержку на 55-дневной и 100-дневной SMA на 1,3714 и 1,3689, соответственно, а затем на более актуальной 200-дневной SMA на 1,3601. Последняя укрепляет июльский минимум 1,3584 (11 июля) и должна служить достойной поддержкой на данный момент.

Пабло добавляет, что в случае если быки вернут себе преимущество, ближайшей целью для USD/CAD станет вершина 2024 года на 1,3946 (6 августа), а затем рубеж 1,4000.

© 2000-2024. Всі права захищені.

Сайт знаходиться під управлінням Teletrade D.J. Limited 20599 IBC 2012 (First Floor, First St. Vincent Bank Ltd Building, James Street, Kingstown, St. Vincent and the Grenadines).

Інформація, представлена на сайті, не є підставою для прийняття інвестиційних рішень і дається виключно з метою ознайомлення.

Участь TeleTrade в саморегулюючих організаціях: ГК TeleTrade приділяє особливу увагу розвитку регулювання фінансових ринків.

Ми зацікавлені в якісній законодавчій базі, що забезпечує максимально комфортні умови для всіх учасників ринку Форекс, які працюють в нашій країні.

Інформація, представлена на сайті, не є підставою для прийняття інвестиційних рішень і надається виключно для ознайомлення.

Попередження про ризики: Торгівля на фінансових ринках (зокрема торгівля з використанням маржинальних інструментів) відкриває широкі можливості і дозволяє інвесторам, готовим піти на ризик, отримувати високий прибуток, але при цьому несе в собі потенційно високий рівень ризику отримання збитків. Тому перед початком торгівлі слід всебічно розглянути питання про прийнятність проведення подібних операцій з точки зору наявних фінансових ресурсів і рівня знань.

Політика конфіденційності

Використання інформації: при повному або частковому використанні матеріалів сайту посилання на TeleTrade як джерело інформації обов'язкове. Використання матеріалів в інтернеті має супроводжуватися гіперпосиланням на сайт teletrade.com.ua. Автоматичний імпорт матеріалів і інформації з сайту заборонено.

З питань використання матеріалів сайту звертайтеся в PR-відділ.